di Aldo Ferrara

Il cambiamento dello scenario geo-petrolifero condizionerà quello geopolitico mondiale e a questo punto se l’analisi che segue si rivelerà esatta, la fine politica di Putin è decretata.

“Global primary energy demand is expected to increase by 28% in the period between 2020 and 2045, with all energies required, driven by an expected doubling in size of the global economy and the addition of around 1.7 billion people worldwide by 2045. All energies witness growth, with the exception of coal.

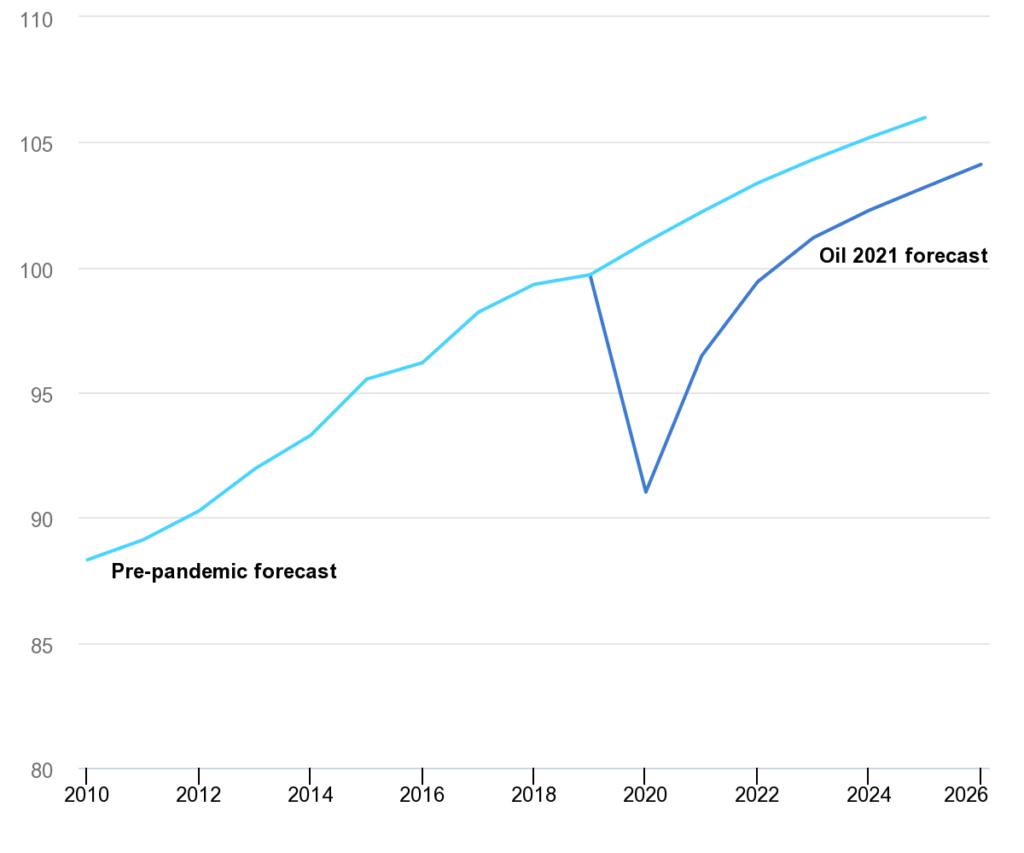

Renewables see the largest growth, followed by gas, but oil is still expected to retain its number one position in the energy mix.1” . Queste le conclusioni dell’Executive Summary dell’OPEC nel suo rapporto 2021.

Come testimoniano altre ricerche il mondo del petrolio non ha confini, è in continua espansione, come si leggerà. Lo si evince dai rapporti EXXON che in Guyana sta conducendo rilevamenti con inizio di produzione dal blocco Stabroek per circa 11 miliardi di barili equivalenti al petrolio (boe). I tre nuovi siti identificati si trovano a sud-est degli sviluppi di Liza e Payara e portano a cinque le scoperte fatte da ExxonMobil in Guyana nel 2022.

La geopolitica del petrolio sembra cambiare connotati e si rende opportuna una profonda revisione non solo degli scacchieri e degli assetti attuali ma delle prospettive future. Dal giugno di quest’anno, la domanda di greggio dolce leggero appare in costante salita come dimostrano i dati di future WTI e Brent che fanno registrare una media di oltre $ 120/bbl.

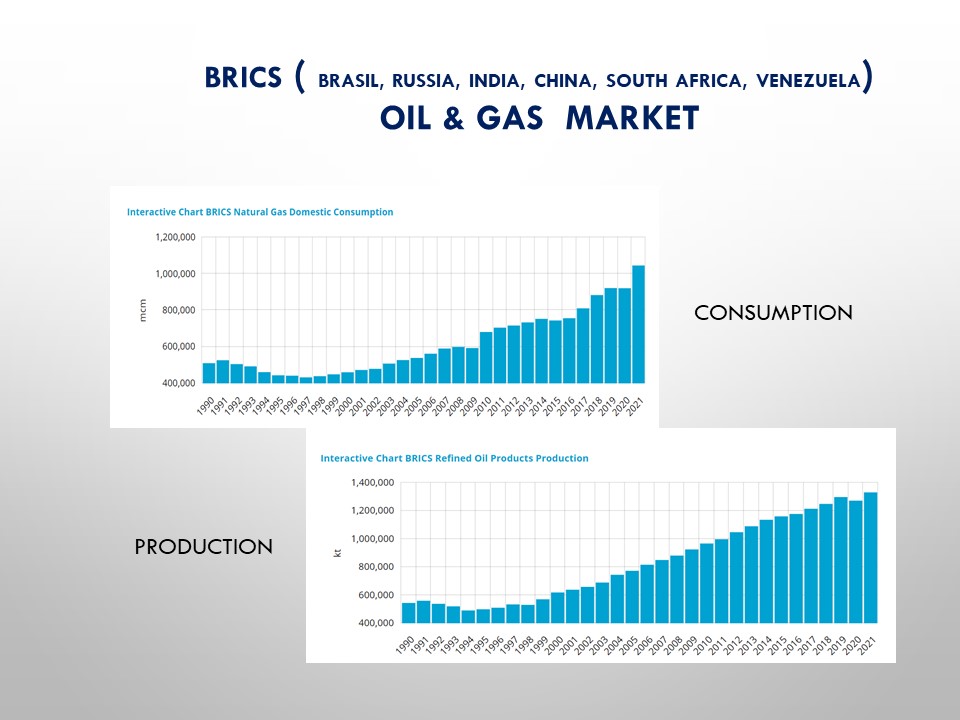

La situazione congiunturale attuale fa sì che se molti paesi Consumers tendano a moderare i consumi, Cina e USA guideranno i consumi. La Cina appare come leader dei BRICS ( Brasile, Russia, India, Cina, South Africa) con una crescita che accelererà da 1,8 mb/g nel 2022 a 2,2 mb/g nel 2023. In contrasto con il 2022, quando l’OCSE ha guidato l’espansione , le economie non appartenenti all’OCSE dovrebbero rappresentare quasi l’80% della crescita il prossimo anno. Il segnale viene dal trend di consumo e produzione ( Fig. 1).

Dopo la pandemia e malgrado il conflitto bellico in corso, le scorte globali di petrolio sono aumentate di 77 mb ad aprile. Anche le azioni del settore dell’OCSE sono aumentate di 42,5 mb (1,42 mb/g), aiutate dai rilasci di titoli del governo di quasi 1 mb/g. Con 2 669 mb, le scorte del settore OCSE erano comunque 290,3 mb al di sotto della media 2017-2021. I dati preliminari di maggio mostrano un aumento delle scorte totali dell’OCSE di 6 mb.

Emerge dunque uno scenario caratterizzato da un nuovo gruppo di Paesi Players che spostano l’asse della geopolitica del petrolio in un’altra dimensione non più caratterizzata da confini continentali. I BRICS spaziano in modalità asimmetrica dall’America latina all’Asia orientale. La connotazione non è più geografica ma geo-politica, poiché riassume Paesi molto lontani tra loro ma legati da interessi che si stanno facendo sempre più solidi. Alcuni di questi paesi rientrano in parte negli scacchieri sopra indicati (Russia, Cina) e altri invece sono opportunamente distribuiti in aree latino-americane, Brasile cui si dovrebbe aggiungere il Venezuela. Quest’ultimo paese sfrutta solo una piccola parte della una riserva dell’Orinoco, un’area di 54mila kmq, valutata sui 1300 miliardi di barili.

Dai rapporti EXXON si legge che in Guyana la Holding sta conducendo rilevamenti con inizio di produzione dal blocco Stabroek per circa 11 miliardi di barili equivalenti al petrolio (boe). I tre nuovi siti identificati si trovano a sud-est degli sviluppi di Liza e Payara e portano a cinque le scoperte fatte da ExxonMobil in Guyana nel 2022.

In Asia il ruolo dell’India è in grande ascesa, non ha grandi capacità di oil treasury ma rientra tra i paesi ad alto consumo di fossili e pertanto ha il diritto come il Sudafrica di essere annoverata.

Detto scacchiere geo-petrolifero, definito a confini asimmetrici, dunque può delineare un nuovo scacchiere che si intreccia tra Asia orientale, America latina e Africa.

Nel mondo del petrolio si assiste dunque ad una crescita della domanda, giustificata anche dall’aumento demografico che ci porterà nel 2050 a oltre 9 miliardi di viventi.

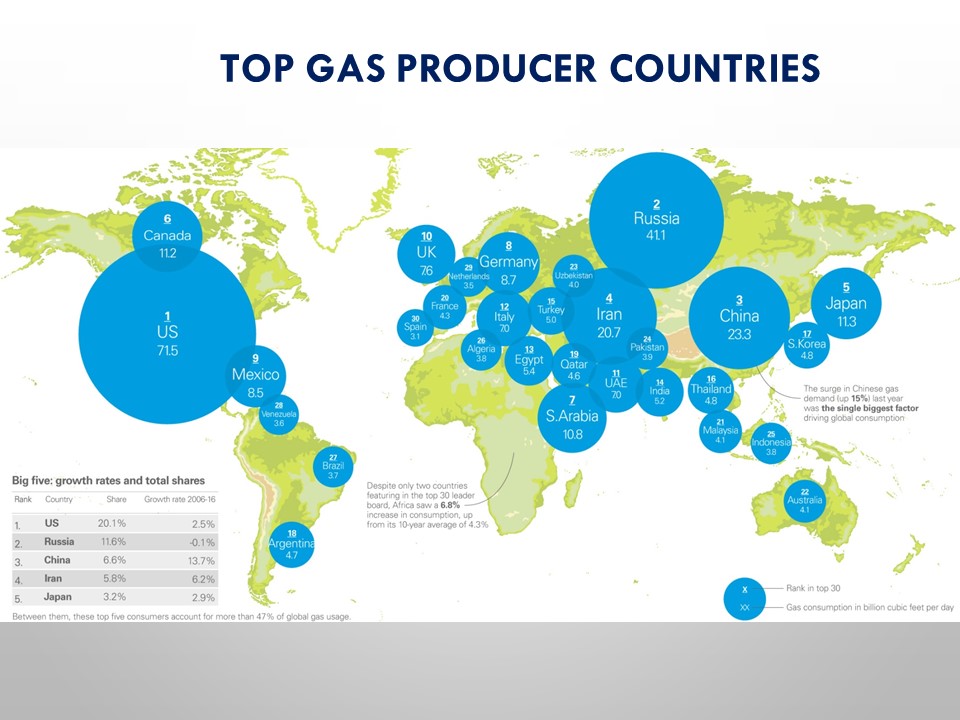

Parimenti in crescita il mercato del gas al quale si deve riservare un’analisi diversa per complessità di scacchieri estrattivi, modalità di stoccaggio, di distribuzione e soprattutto di mercato.

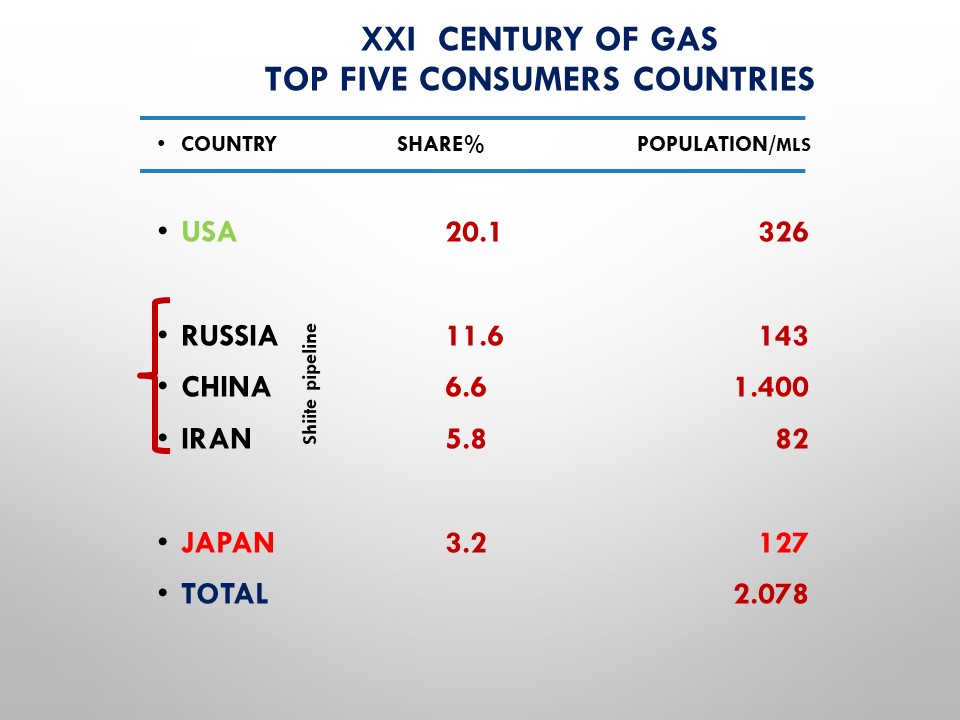

In questo caso, come dimostra la Fig. 2, gli interlocutori non coincidono più con gli oil players.

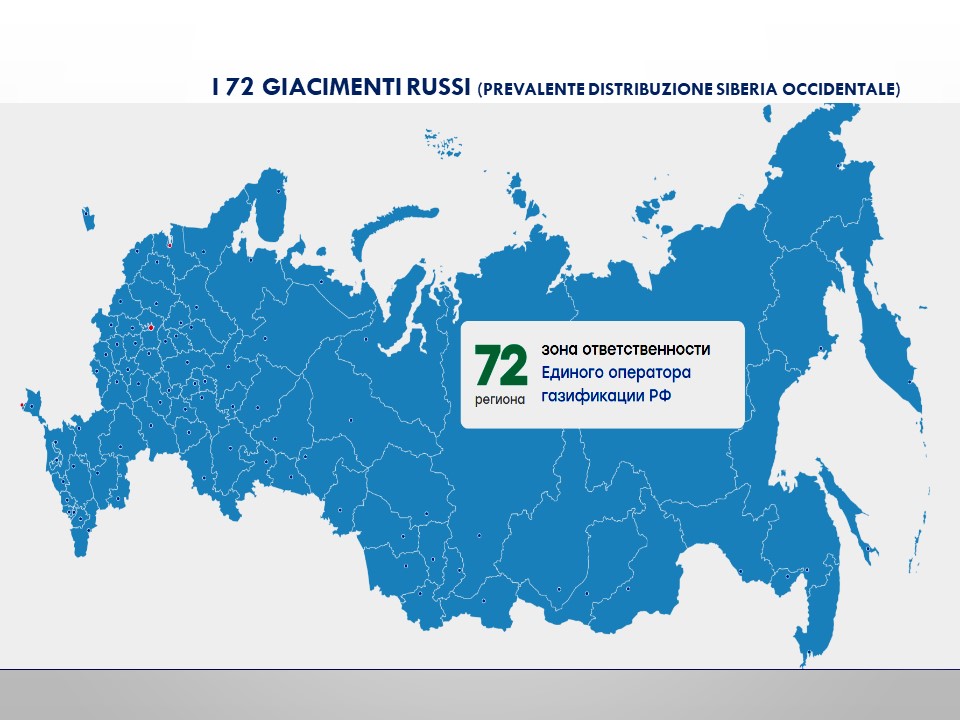

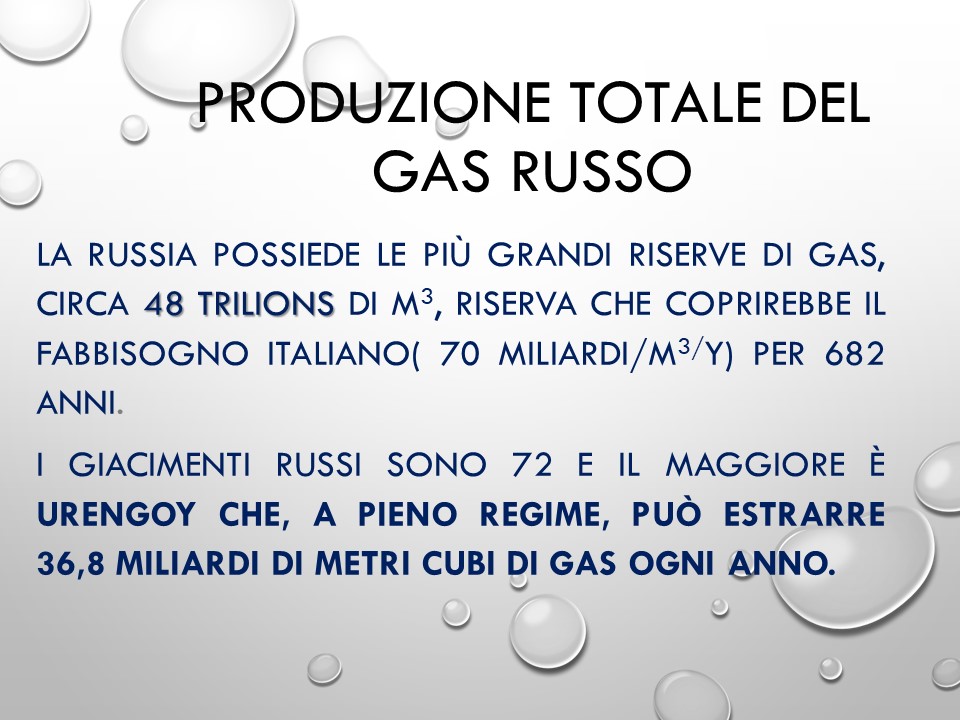

Gli USA, mediante lo shale gas, e il Cartello Sciita (Russia, Iran e Cina) dominano nel mercato di consumo e di produzione. Non sempre tuttavia i due mercati coincidono, spesso paesi produttori come la Russia presentano esportazioni maggiori rispetto ai consumi interni, lo stesso dicasi per Cina e Giappone. Fatto sta che hanno ruolo dominante nel mercato, in specie la Russia con le sue 72 aree di Produzione e lavorazione Gazprom. (v. Fig. 3) Nella fase 1, il Kremlino si era già assicurato la cooperazione dei 5 Stan, Kazakistan, Turkmenistan, Uzbekistan, Kirghizistan,Tagikistan e con la Convenzione CSTO ( Organizzazione del trattato di sicurezza collettiva) 1992.

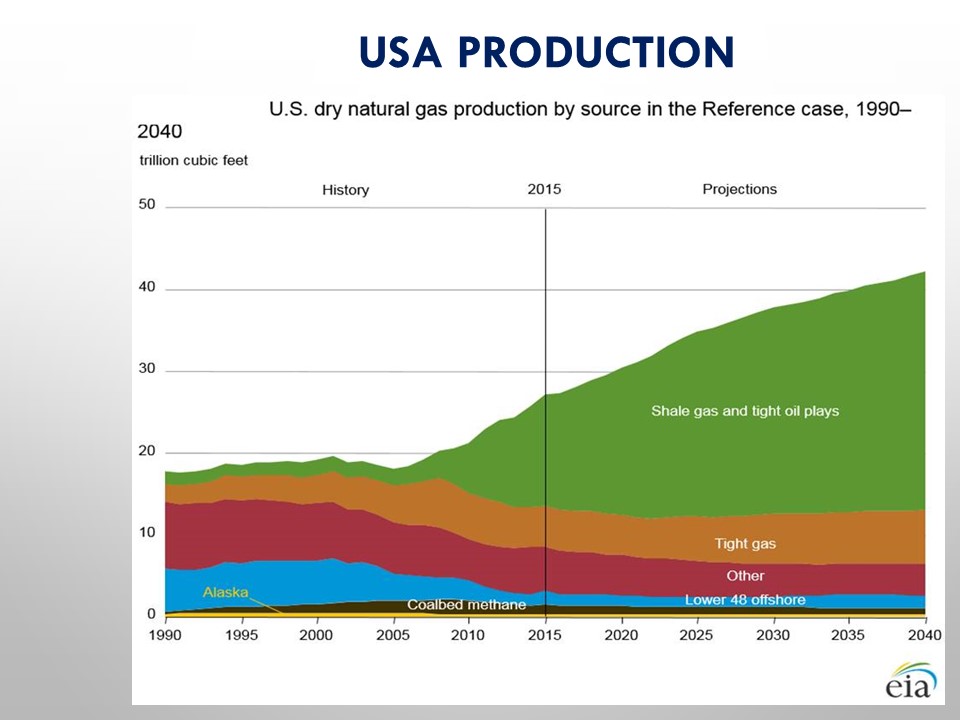

La Fig. 4 indica invece il trend di produzione gasifera degli USA che si apprestano a rifornire l’Europa stretta nel cappio della Russia (v. Fig. 5), causa l’effetto boomerang delle sanzioni da guerra.

La produzione russa della fase bellica appare, rispetto gli anni precedenti, in chiara eccedenza e tutta volta verso altri mercati, specie quelli energivori dell’Asia orientale, come Cina, Corea, Giappone. Ma in quel versante, malgrado gli sforzi di costruzione infrastrutturale che da anni accomuna Russia e Kazakhstan, il processo cosidetto Razvitie (sviluppo), manca una rete di pipelines atta a colmare la domanda di quei paesi. La Russia necessita dunque di nuove strutture di trasporto marittimo del gas tramite navi metaniere e di porti commerciali. Gli unici sfruttabili sono quelli del Mar Nero per attivare una sorta di “Russian Belt and Road” e sfruttare il canale di Suez, con il controllo militare del mediterraneo. Ciò costituisce una delle grandi motivazioni della guerra in Ucraina, specchio di mare sul Mediterraneo.

Già da tempo la Russia ( fase 2) si attrezza per il trasporto marittimo del gas & oil. Sia nell’una sia nell’altra modalità di trasporto, i russi non sono secondi anche nelle acquisizioni. Nel 2014 la compagnia Rosneft, che si occupa del trasporto del greggio, rileva il 95% della Prime Shipping, dell’armatore italiano Pietro Barbaro, fornita di ben 14 petroliere. Già la Rosneft, per 552 milioni di euro, era entrata in possesso del 50% della Camfin, struttura di controllo finanziario della Pirelli.

Nel 2013 aveva acquisito il 21% della Saras della Famiglia Moratti, che vanta la principale raffineria europea, sita a Sarroch in Sardegna (Stefano Sansonetti, lanotiziagiornale.it, 27 maggio 2014; GD La Stampa Economia,19 giugno 2015: Rosneft al controllo degli asset della Pietro Barbaro in Russia) per poi nell’ottobre 2015 reimmettere sul mercato una quota del 9%. Per incidens anche la ERG dei Garrone di Genova non è venuta meno all’appuntamento con i russi della Lukoil cedendo gli impianti di raffineria di Priolo (SR) nel 2013, anche per sfuggire all’incipiente crollo del barile dl 2015.2

Ma che il mercato dei tankers sia vivace, lo dimostra la decisione di altri armatori, tra il 2013 ed il 2014, di investire in VLCC, Very Large Crude Carrier, carriers di ultima generazione (7 per la Skorpion Tankers, come riferisce su Ship2Shore, Nicola Capuzzo, 9.12.13).

Con questo shopping la Russia completa la fase 3 di approvvigionamento.

La dimostrazione che la strategia del Cremlino ha origine lontane. Ma siamo lontani dal raggiungimento dell’obiettivo finale. Poiché la produzione di gas russo ammonta a circa 48 trilioni di m3 (Fig. 6)

I 16,5 miliardi di metri cubi di gas esportati dalla Russia in Cina lo scorso anno rappresentavano meno del 10% dei 170 miliardi di metri cubi di gas naturale inviati da Mosca all’Europa e altresì i progetti di gasdotti asiatici a lungo pianificati attualmente in costruzione sono ancora lontani anni dall’entrare in funzione. Dunque l’eccedenza di gas russo invenduto decreterà un ulteriore cambiamento del mercato con inevitabile riduzione dei prezzi.

Il cappio posto alla gola dell’Europa, (Fig.6) stringerà in una morsa anche la Russia con una pesante penalizzazione del suo bilancio commerciale.

A questo punto inizia la fase successiva n. 3 dell’aumento della produzione in eccedenza rispetto la domanda e riduzione dei prezzi.

Nel mentre (fase 4) l’Europa sta avviando una evitabilissima fase di transizione energetica verso l’elettrico senza godere di riserve gasifere per le centrali elettriche e con un lento progredire delle rinnovabili.

At present time, non si riesce a mantenere l’alto trend di produzione verificatosi nel 2020 e nei mesi trascorsi del 2021, con 270 GW, perché il tetto del 2022 sta arrivando a soli 280 GW , insufficienti per avviare con tranquillità la transizione.

In Italia la capacità di rinnovabili installata durante il 2021 è stata complessivamente di 1.351 MW, con un aumento di potenza rispetto ai 790 MW del 2020, e questo ha portato il Paese a superare la soglia dei 60 GW. L’aumento è stato trainato dalla nuova capacità di fotovoltaico, seguito dall’eolico e dall’idroelettrico. Ma ancora restiamo il fanalino di coda della transizione europea.

Dunque mentre si allarga il numero dei players mondiali sul mercato dell’oil ma soprattutto del gas, l’Europa resta ancorata ad un progetto sostenibile da punto di vista ambientale ma insostenibile sotto il profilo economico, mentre il panorama mondiale ci consegna la insostenibile crescita dei consumi di petrolio (Fig. 7).

In un’ultima infografica osserviamo il panorama mondiale delle fonti energetiche (Fig. 8). Si desume che l’Europa resta stretta comunque in una morsa energetica e indotta alla transizione delle rinnovabili mentre il resto del mondo prosegue con la crescita della domanda dei fossili. Gli USA esporteranno per un eccedenza di produzione rispetto la domanda interna, la Cina adopererà la politica di Giano con un aumento dei consumi industriali di carbone, gas e petrolio mentre produrrà componentistica per le batterie elettriche che muoveranno l’Europa, solitaria nella ricerca di mercati favorevoli e sconfitta nella guerra energetica. Un’Europa smarrita e confusa che seguirà Putin nel declino politico. Salvo il cambiamento ab imis dei Trattati Europei con una radicale modifica dello spirito di Ventotene in senso regionalistico e/o federalistico regionale.3

In conclusione. Sul medio termine la Russia corre il rischio di soffocare, per via della crescente difficoltà di immettere sul mercato il proprio gas. Man mano che si chiuderanno i rubinetti in Europa infatti, dovrà cercare di aprire il mercato a Est: ma per questo ha necessità di infrastrutture che lo sviluppo razvitie non assicura. Quindi ha bisogno di utilizzare i trasferimenti via mare verso la Cina che nel frattempo aspetta come manna il surplus di gas russo. In questo modo la Russia può ritenere di continuare ad avere in mano il mercato. Ma questa è una prospettiva ipotetica, e di medio-lungo termine.

Mentre Putin deve sopravvivere fino a quel momento, e invece già comincia ad avere difficoltà interne. Non può far fuori tutti i dirigenti petroliferi come ha fatto con Chorodovsky, Maganov della Lukoil, Avayev della Gazprombank, Melnikov, Protosenya. Tutti personaggi del “mondo degli affari” penalizzati dalle sanzioni che, bloccando la domanda, condizionano l’offerta e riducono i superprofitti.

Note:

1 Worl Oil Outlook 2045 Executive Summary 2021

2 Ferrara A. et al., La vita al tempo del petrolio. Agora&Co, Lugano, 2017

3 Ferrara A.-Planetta E. NEXT UE Powertrain, Aracne Ed., 2022 in press

Pubblicazione gratuita di libera circolazione. Gli Autori non sono soggetti a compensi per le loro opere. Se per errore qualche testo o immagine fosse pubblicato in via inappropriata chiediamo agli Autori di segnalarci il fatto e provvederemo alla sua cancellazione dal sito